Diritto di Autore: la corretta Disciplina Fiscale e Previdenziale. Che tipologia di Tassazione si applica al Diritto di Autore e dove va indicato in Dichiarazione? Si applica la Ritenuta di Acconto? Come vengono trattati i Diritti di Autore da Soggetti Esteri? E’ necessario applicare l’IVA? Si devono versare i Contributi Inps sul Reddito da Royalties?

Diritto di Autore e Tassazione del Reddito derivante dal suo sfruttamento economico. Il Diritto di Autore è un diritto personale, irrinunciabile ed inalienabile. Per tale motivo è possibile trasferire a terzi solo l’utilizzazione economica dell’opera creata e non l’opera stessa. In base a tale affermazione, la corretta applicazione della disciplina fiscale in materia di diritti d’autore presuppone quindi la necessaria distinzione tra i diritti morali e i diritti patrimoniali.

Scarica la nostra guida gratuita

Diritto di Autore: cenni normativi

“Formano oggetto del diritto di autore le opere dell’ingegno di carattere creativo che appartengono alle scienze, alla letteratura, alla musica, alle arti figurative, all’architettura, al teatro e alla cinematografia qualunque ne sia il modo o la forma di espressione”, definizione fornita dal nostro codice civile all’articolo 2575. La norma di riferimento che disciplina e tutela il Diritto di Autore è la Legge n. 633/41. Questa tutela si estende anche alle opere informatizzate purché siano originali.

Come è possibile trarre un Guadagno dalla creazione di un’Opera originale?

E’ possibile sfruttare economicamente il Diritti di Autore, in base a quanto stabilito dalla Legge n. 633/41, secondo due modalità:

- diritto sfruttato dall’Autore

- diritto ceduto dall’Autore e sfruttato dal terzo acquirente.

L’unico soggetto che ha il diritto esclusivo di sfruttarla economicamente rimane l’Autore dell’Opera originale. La normativa ci agevola nella comprensione di tale concetto, suddividendo il Diritto di Autore in tre parti:

- diritto di pubblicità

- diritto di utilizzazione

- diritto di paternità

Possono essere ceduti solo il primo ed il secondo diritto poiché si tratta di diritti patrimoniali. Di contro, il diritto di paternità è un diritto personale e quindi non cedibile.

Diritto di Autore come Redditi da Lavoro Autonomo, Redditi Diversi e da Dipendente.

La disciplina fiscale del Diritto di Autore è complessa e differenziata in base al rapporto esistente tra l’Autore e chi acquista il diritto patrimoniale. In base a questa relazione è possibile distinguere la tipologia di Reddito che si percepisce e la tassazione fiscale da applicare.

Se i Redditi conseguiti non rappresentano Redditi d’Impresa, il guadagno derivante dallo sfruttamento economico dell’opera dell’ingegno può essere inquadrato come:

- redditi di lavoro autonomo ex articolo 53, comma 2, lettera b), del Tuir

- redditi diversi da attività non esercitate abitualmente, ex articolo 67, lettera g), del Tuir

La combinazione degli elementi oggettivi e soggettivi fa sì quindi che il rapporto produca un reddito professionale, se l’attività è esercitata abitualmente nell’esercizio della professione.

Quando il Reddito è percepito dallo stesso Autore o Inventore, e non è conseguito nell’esercizio delle imprese commerciali, fiscalmente può essere assimilato al lavoro autonomo.

Il Reddito percepito in base a prestazioni di fare può essere assimilato all’attività esercitata in maniera occasionale.

Nel caso in cui i Redditi derivanti dall’utilizzazione economica di opere dell’ingegno siano percepiti dagli Eredi e Legatari dell’Autore dell’opera o da soggetti che abbiano acquistato a titolo oneroso i diritti alla loro utilizzazione, tali redditi possono poi ricadere nella disciplina fiscale dei Redditi diversi.

Il Diritto di Autore e Giornalismo.

Un caso apparentemente ibrido, nel mondo del giornalismo, è quello dei ghostwriters, autori che scrivono per conto di committenti rinunciando a firmare il testo originale, spossessandosi in tal modo di tutti i diritti connessi a fronte di un determinato corrispettivo.

Per quanto riguarda i compensi spettanti all’Autore dell’Opera, si rileva una differenza tra redazione di articoli e collaborazione a giornali e riviste: nel primo caso i compensi rientrano tra i diritti d’autore, nel secondo caso, invece, il loro trattamento rientra nell’ambito delle collaborazioni coordinate e continuative o di lavoro autonomo occasionale.

Richiedi una consulenza fiscale specifica al link

Reddito da Diritto di Autore e la corretta Imposizione del Fisco.

Il Reddito da Diritto di Autore, proveniente dallo sfruttamento economico dell’Opera originale, gode di una riduzione forfetaria della base imponibile. Questo significa che l’Autore otterrà il 25% di deduzione forfetaria da applicare sui Redditi percepiti, percentuale che sale al 40% se il percettore ha meno di 35 anni di età.

Nel caso il Compenso è percepito da soggetti che abbiano acquistato a titolo oneroso i diritti patrimoniali, la tassazione da applicare è specifica dei Redditi Diversi, beneficiando anch’essi di una riduzione del 25%.

In tutti gli altri casi, come nel caso in cui i Redditi da Diritto di Autore siano percepiti dagli Eredi e Legatari dell’Autore dell’Opera, la base imponibile è invece determinata in via analitica, senza la possibilità di sfruttare deduzioni specifiche.

Ritenuta d’acconto IRPEF sui compensi da Diritto di Autore e la compilazione della Ricevuta.

Il Reddito da Diritto di Autore è soggetto ad imposizione fiscale. Ai fini normativi, l’imposizione viene in parte eseguita dal Sostituto d’Imposta, cioè dall’Azienda che ha acquistato l’uso dell’Opera originale. Difatti, il sostituto d’imposta italiano paga il compenso per diritto d’autore, applicando la c.d. Ritenuta di Imposta (Art. 25 D.P.R. 600/1973) a titolo di acconto che è pari al 20%.

La Ritenuta Fiscale sul Diritto d’Autore si applica solo sul 75% del compenso ricevuto. Se l’autore ha meno di 35 anni, la ritenuta si applica sul 60% del compenso.

Nel caso in cui il soggetto che riceve un compenso per l’utilizzo economico di opere dell’ingegno fosse l’Erede o un Avente causa, la ritenuta fiscale è sempre pari al 20% ma si applica con due modalità diverse: se l’acquisto del diritto è avvenuto a titolo gratuito (erede o legatario) la base imponibile è piena; se l’acquisto è avvenuto a titolo oneroso, la base imponibile è ridotta del 25%.

Ti riporto un esempio di come effettuare correttamente i calcoli della tua Ritenuta Fiscale sulla Cessione del Diritto di Autore che poi dovrai rilasciare al tuo Committente.

Sfruttamento Economico del Diritto di Autore con Soggetti Residenti all’Estero.

Come ci si comporta quando il Compenso che si percepisce da Diritto di Autore viene pagato da una società estera? In tale caso l’Autore non potrà essere soggetto ad alcuna ritenuta fiscale poiché la società estera non è sostituto d’imposta in Italia. L’imposizione del compenso ricevuto, in questo caso, avverrà in sede dichiarativa annuale.

Nell’ipotesi contraria, i sostituti di imposta in Italia sono tenuti ad applicare la ritenuta fiscale anche sui pagamenti versati ad autori esteri (art. 23, c. 2, lett. c) del TUIR). Al titolare estero del Diritto patrimoniale si applicano le stesse franchigie del 25% e del 40% previste per gli autori italiani, a seconda dell’età.

La Ritenuta Fiscale applicata all’Autore Estero è pari al 30% a titolo di imposta, ma generalmente sarà possibile applicare una ritenuta complessivamente minore oppure nessuna se l’autore richiederà l’applicazione di una convenzione bilaterale contro le doppie imposizioni, fornendo un certificato firmato dall’autorità fiscale del proprio Paese di Residenza.

La disciplina IVA sul Diritto di Autore.

La situazione si semplifica leggermente in ambito Iva. Cessioni, concessioni, licenze e simili relative al Diritto di Autore effettuate dagli Autori e loro Eredi o Legatari non sono considerate prestazioni di servizi. In base all’art. 3 del D.P.R. 633/1972 tali Opere non sono soggette ad Iva.

Nella ricevuta che si rilascia al Committente in cui viene riportato il calcolo del compenso lordo e della ritenuta fiscale applicata, è importante riportare l’articolo n.3 del DPR 633/72 in base al quale il reddito ricevuto non è soggetto ad aliquota iva.

Come gestire l’Attività professionale in Regime Forfettario e Redditi da Diritto di Autore.

Nell’ambito della tua Attività Professionale, gestita online ed offline, ti sarai imbattuto nella corretta gestione fiscale dei tuoi compensi da lavoro autonomo con Partita Iva ed il Reddito derivante dallo sfruttamento economico della tua Opera originale.

L’Attività Professionale in Regime Forfettario viene tassata in base ad una percentuale di redditività, applicando poi un’Imposta sostitutiva del 5% per i primi 5 anni di attività, o del 15% nei casi restanti. Se vuoi conoscere i dettagli fiscali che ti riserva il Regime Fiscale Agevolato del Forfetario, ti consiglio di leggere il mio articolo.

Il Professionista che percepisce anche Redditi da Diritto di Autore, si troverà a fatturare tali compensi se gli stessi sono attinenti all’attività professionale principale che esercita con Partita Iva.

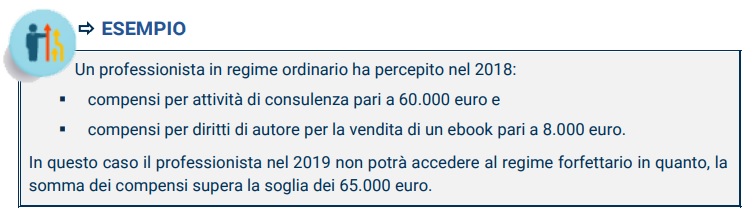

Importante è la considerazione osservata dall’Agenzia delle Entrate con la Risoluzione n. 311/2008, in merito alla rilevanza delle Royalties ricevute per la Cessione di Diritti d’Autore ai fini del tetto di ricavi stabilito per l’accesso e la permanenza nel Regime Fiscale Agevolato del Forfetario.

Ai fini del conteggio del tetto massimo di ricavi da non superare per usufruire del Regime Forfetario, bisogna considerare anche il Reddito da Diritto di Autore.

La condizione di accesso al regime agevolato, pur se riferita ai ricavi o ai compensi percepiti nell’esercizio di imprese, arti o professioni, riguarda la posizione del contribuente “considerata nel suo insieme e non la specifica attività svolta”.

Tale considerazione è stata riconfermata dall’Agenzia delle Entrate ad inizio anno 2019 nel corso delle consuete conferenze stampa.

Credit Fiscal-Focus.it

Sul Reddito da Royalty è necessario versare i Contributi Previdenziali Inps?

Il Reddito derivante dallo sfruttamento economico del Diritto di Autore è escluso da qualsiasi obbligo contributivo, anche nei confronti della Gestione separata. E’ l’Inps che lo ha precisato con il messaggio 19435/2013.

Gli unici percipienti di Royalty da Diritto di Autore obbligati a versare la contribuzione Inps sono gli iscritti al Fondo pensioni lavoratori dello spettacolo (Fpls).

La contribuzione previdenziale dei Giornalisti segue un iter differente. I giornalisti professionisti, pubblicisti e i praticanti che esercitano la libera professione senza vincolo di subordinazione devono obbligatoriamente iscriversi alla gestione previdenziale separata dell’INPGI o che svolgono attività giornalistica nella forma della collaborazione coordinata e continuativa. Devono farlo anche i Giornalisti che hanno un contratto di lavoro subordinato, se svolgono anche attività libero professionale.

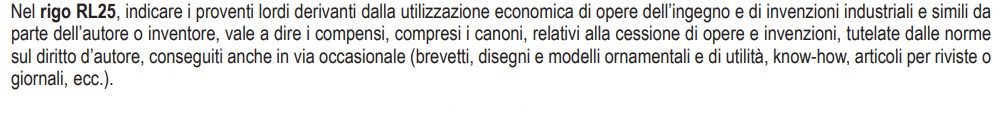

Redditi da Diritto di Autore in Dichiarazione Fiscale: quale quadro del modello Redditi bisogna compilare?

L’Autore che durante l’anno fiscale abbia ricevuto Compensi per lo sfruttamento economico delle Opere dell’Ingegno è tenuto a compilare il Modello dichiarativo. Nello specifico, il campo del Modello Redditi Persone Fisiche da compilare è il QUADRO RL Rigo 25.

Il quadro dichiarativo non calcola in automatico le deduzioni forfetarie del 25% o del 40% che spettano all’Autore. Tali deduzioni dovranno essere indicate nel QUADRO RL rigo 29.

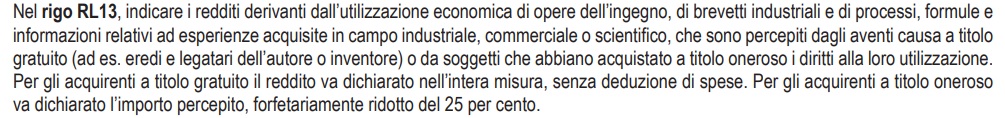

I Redditi percepiti a titolo gratuito dagli Eredi o Legatari dell’Autore oppure incassati da soggetti a titolo oneroso, dovranno essere indicati nel QUADRO RL13. Le deduzioni forfetarie del 25% dal Reddito spettano solo agli acquirenti del diritto di autore a titolo oneroso.

HAI BISOGNO DI UNA CONSULENZA FISCALE ONLINE?

Se pensi che l’articolo ti sia stato utile, condividilo anche con i tuoi contatti social! Ci aiuterai a diffondere una corretta informazione fiscale.